作者:潘妍

出品:洞察IPO

超市货架上的电子价签看似不起眼,背后却藏着一门百亿级别的生意。

根据百谏方略研究统计,2023年全球电子货架标签市场销售额将达到142.5亿元,预计2030年将达到309.1亿元,2023年至2030年期间,年复合增长率达11.70%。

日常生活中,在物美、大润发等商超均可看到各种尺寸的电子价签,商品价格、产品、生产日期等信息一目了然。

其实,电子价签及背后系统不单单是“电子化”的一种展现,电子价签还可与后台的数据分析平台关联,实现线上线下联动,达到实时货品价格的调整。

以对食品保质期有较高要求的便利店为例,店内对24小时至72小时之内的短保商品会使用电子价签,若商品保质期临期,价签就会自动翻红,并变动为相应的折扣价钱,很是便捷。

近日,以电子价签终端销售为主营业务的汉朔科技股份有限公司(下称“汉朔科技”)回复了深交所的第一轮问询,其于2023年6月递交招股书,拟在创业板上市。

根据招股书,汉朔科技计划募集资金11.82亿元,将用于门店数字化解决方案产业化项目、AIoT研发中心及信息化建设项目、补充流动资金。

跌至第三

汉朔科技创始人侯世国,曾在华为做过7年的开发代表,离开华为之后,侯世国先后任职于北京飞杰科思、北京简约纳电子。2011年,在其职业生涯的第10年,侯世国创办了汉朔科技的前身北京汉朔。

公开信息显示,成立至今,汉朔科技共获得8轮融资,吸引包括君联资本、经纬创投、天堂硅谷、中金资本、光速光合、华业天成、弘章投资、朗玛峰创投、深创投等知名机构。

IPO前,侯世国持有汉朔科技31.97%的股权,为公司实际控制人。君联资本持有汉朔科技12.98%的股份,为最大机构投资方,经纬创投也持有汉朔科技超10%的股份。

在招股书中,汉朔科技对自己的介绍是一家“以物联网无线通信技术为核心的高新技术企业”。但从其营收结构来看,主要营收来源还是通过销售电子价签终端产品,2022年该业务营收占比达93.06%。

目前,汉朔科技电子价签终端产品主要包括Stellar、Nebular、Nowa及Lumina这四大系列,合计超过40款电子价签产品。

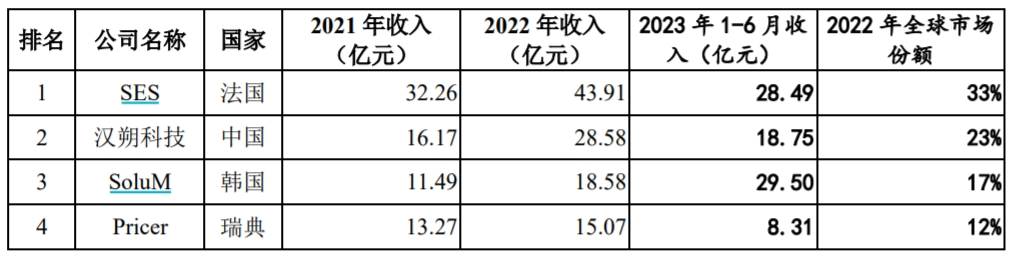

根据CINNO统计的出货量数据,在中国市场,2022年汉朔科技电子价签市场占有率约64%,排名第一。在全球市场,2022年汉朔科技的市场占有率约23%,排名第二。

2022年,全球市场占有率第一的公司为来自法国的SES,全球电子价签市占率约33%。值得一提的是,汉朔科技和SES之间,有着很多的专利纠纷,互相起诉。目前,这些案件还在审理中,结果尚不明朗。

不过,在汉朔科技与SES因专利纠纷打的不可开交时,韩国SoluM已默默超越二者,2023年上半年跃升至全球电子价签市场份额首位,SEC、汉朔科技则分别滑至第二名、第三名。

据了解,SoluM是三星的分拆公司,也是三星的重要供应商,它的客户包括Lowe’s、大众、TESCO、乐天玛特等零售商。

图片来源:汉朔科技招股书

境外业务超9成,毛利率持续下滑

招股书显示,汉朔科技较早地实现国际化战略布局,已在美国、英国、法国、德国、荷兰、澳大利亚等国家设立分支机构,服务全球超过50个国家和地区的逾400家客户。

在中国市场,汉朔科技已与多点集团、华润万家展开合作。在海外市场,法国六大零售商超中,汉朔科技已与其中四家展开合作,即欧尚(Auchan)、E.Leclerc、SystemeU与ITM。此外,荷兰最大的日用零售商阿霍德•德尔海兹(Ahold),德国最大的连锁零售超市奥乐齐(Aldi)也均为公司客户。

随着国际化战略布局的展开,汉朔科技电子价签销量持续升高,由2020年2475.37万片增至2022年的6586.60万片,年复合增长率达63.12%。

得益于电子价签业务,汉朔科技营收逐年增长。2020年至2022年,汉朔科技实现营业收入11.9亿元、16.17亿元、28.58亿元,年复合增长率达54.97%。

其中,海外市场成为汉朔科技主要的业绩支柱。报告期内,汉朔科技境外收入营收占比由2020年的79.01%增至2022年的96.47%。

不过,正因境外业务占比较大,报告期内的汇率变动产生相应的汇兑损益,致使汉朔科技净利润却呈“过山车”式变动。

2020年至2022年及2023年上半年,汉朔科技归母净利润分别为8248.80万元、-631.78万元、2.07亿元及3.24亿元。

详细来看,陷入亏损的2021年,汉朔科技存在净汇兑损失3067万元。但同理,盈利高增的2022年与2023上半年背后,则是汇兑损益相应补贴了7808万、1.15亿元,为整体业绩起到润色作用。

不过,汉朔科技的毛利率却是呈持续下滑的态势。2020年至2022年,主营业务毛利率分别为30.70%、22.70%、20.05%。

深究原因,或与汉朔科技主要实施“以外协加工为主、自主生产为辅”的生产模式相关。

招股书显示,在外协加工模式下,汉朔科技电子价签终端的各零部件由外协加工厂进行组装,包括贴片、产品组装、功能测试和包装出货等生产环节,出货后公司向外协加工厂采购代工产成品。

2020年至2022年,汉朔科技整机外协加工数量占整机产品总入库数量比例分别为90.86%、89.57%、99.19%。过于依赖外协生产,虽能提高企业的规模效应,但也限制了汉朔科技在成本控制方面的管理工作。

2020年至2022年,汉朔科技主营业务成本由7.47亿元增至22.85亿元,占营业收入比例由69.34%增至79.95%。其中,直接材料为主要构成,占主营业务成本8成以上,在2023年上半年升至89.62%。

在此期间,汉朔科技对供应商的集中度较高,2020年至2022年,前五大供应商的采购金额分别占总采购额的62.51%、67.69%、62.88%。

在供应商集中度高的同时,汉朔科技也伴随着较高的客户集中度。2020年-2022年,汉朔科技前五大客户的销售收入分别占营业收入的比例为72.47%、39.07%、56.46%。

但公司的回款速度却并不快,2020年至2022年,应收账款周转天数分别为78.45天、96.96天、91.11天。

同样周转较慢的还有存货,报告期内,汉朔科技的存货周转天数始终在百天以上,2023上半年已达到119.90天。存货金额由2020年的3.33亿元增至2022年的9.01亿元,期间占总资产比例由19.41%增至24.77%。

存货金额的增长,一方面将形成对公司资金的占用,另一方面,如果市场情况发生变化,导致部分存货变现困难,可能导致公司存货发生大额跌价的风险。2020年至2022年,公司计提的存货跌价准备金额分别为300.07万元、1596.17万元、5155.05万元。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,洞察IPO及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭!

原文标题 : 汉朔科技:小小电子价签,能否撑起一个IPO?